Zu Beginn des Sommers verzeichneten die Anleiherenditen einen rückläufigen Trend und die Aktienmärkte eine solide Entwicklung. Doch ein einziger Sommer kann alles verändern. Die Anleiherenditen haben zugelegt, während die Aktienmärkte volatiler geworden sind. In den Markt ist Bewegung gekommen.

Ein ziemlich ereignisreicher Sommer liegt hinter uns. Wir haben innerhalb unseres Investmentkomitees sowohl diese Gegenströmungen diskutiert als auch ihre Auswirkungen darauf, wie wir das Geld unserer Kunden investieren. Kurz gesagt: Da wir von signifikanten Marktschwankungen ausgehen, richten wir Portfolios weiterhin defensiv aus. Dennoch bieten diese Schwankungen neben einer Reihe von Risiken natürlich auch Chancen. Aufgrund dessen haben wir drei Anpassungen beschlossen, um die Risiken abzufedern und die Chancen zu nutzen.

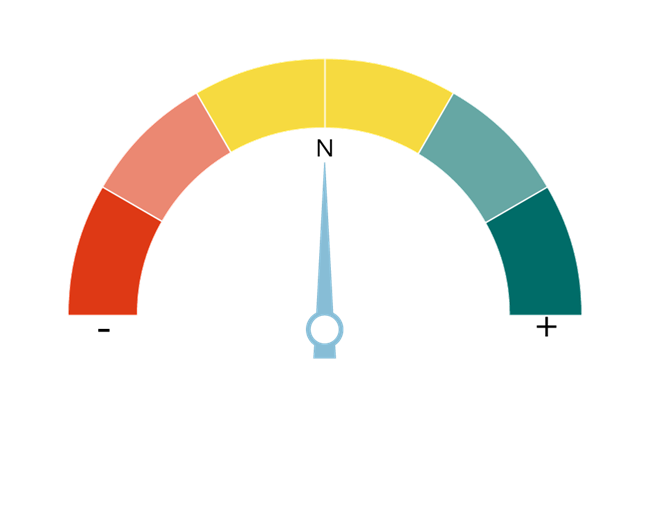

Mit der ersten Anpassung reagieren wir auf die gestiegene Wahrscheinlichkeit einer Rezession in der Eurozone und in Großbritannien, welche die Attraktivität von Staatsanleihen erhöht. Weshalb? Wegen der möglichen Kettenreaktion, die eine Rezession im Bereich der Anleiherenditen auslösen kann. Wenn sich das Wachstum verlangsamt und die Volkswirtschafen in eine Rezession rutschen, können die Notenbanken durch die Senkung ihrer Leitzinsen Anreize schaffen. Mit sinkenden Leitzinsen reduzieren sich dann auch die Renditen von Staatsanleihen.

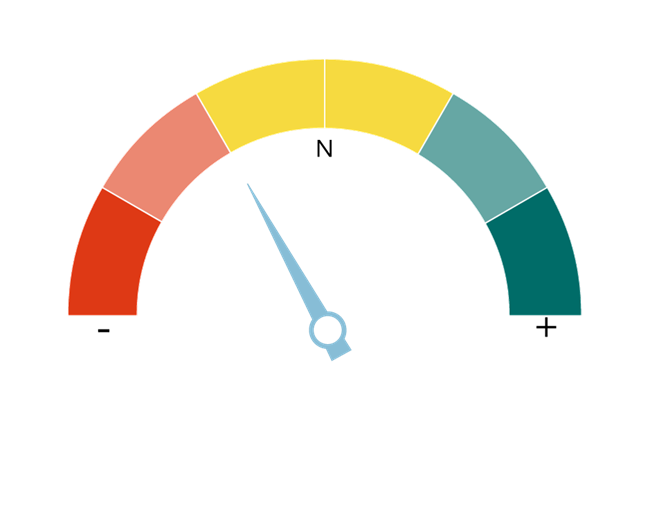

Allerdings spielt die Inflation in diesem Zusammenhang eine entscheidende Rolle. Erfahrungsgemäß geht eine Inflation nicht mit niedrigen Zinssätzen einher. Die gute Nachricht lautet, dass die Inflation in Europa ihren Höhepunkt deutlich überschritten hat und auch in Großbritannien ist die Inflation rückläufig, wenn auch nicht so stark wie in der Eurozone und den USA. Dieser Rückgang der Inflation bedeutet, dass wir uns dem Höchststand der Zinsen nähern. Deshalb halten wir den Zeitpunkt für günstig, um von den Renditen der Staatsanleihen der Eurozone zu profitieren, bevor die Zentralbanken 2024 ihre Leitzinsen senken, um das Wirtschaftswachstum anzukurbeln.

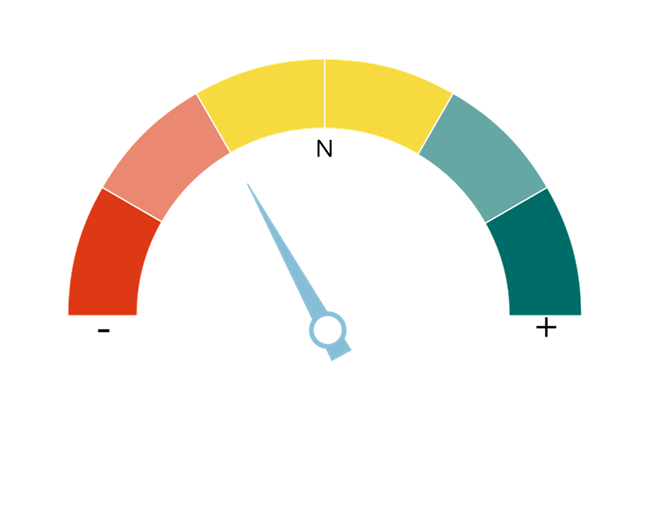

Die zweite Anpassung ist unsere Reaktion auf das enttäuschende Abschneiden des Aufschwungs in China und wirkt sich auf unsere Aktienpositionierung im Asien-Pazifik-Raum einschließlich Japan aus. Die deutliche Erholung, die wir in diesem Jahr in China erwartet hatten, ist ausgeblieben. Hierzu trugen viele Faktoren bei, die wir nachfolgend im Abschnitt Anlagefokus erläutern. Darüber hinaus erwarten wir, dass es mit Blick auf die Entwicklung von chinesischen Aktien und Aktien des breiteren Asien-Pazifik-Raums auf absehbare Zeit nicht zu einer Trendwende kommen wird. Ein Lichtblick in der Region ist Japan. Allerdings wird die dortige Rally durch den qualitativ minderwertigen Teil des Markts angetrieben. Die Bewertungen sind nicht mehr wirklich günstig und die Reform- und Erholungsstory ist mittlerweile bei Börsianern angekommen. Daher beenden wir unsere Übergewichtung von Aktien des Asien-Pazifik-Raums zugunsten von Aktien in den westlichen Industrieländern.

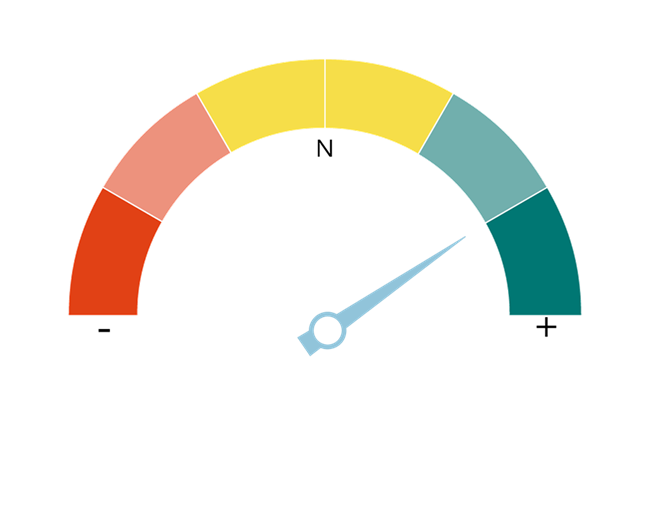

Als dritte Anpassung haben wir die Wahrscheinlichkeit einer Rezession in den USA in unseren Prognosen nach unten korrigiert. Dennoch kann sie auch weiterhin nicht ausgeschlossen werden. Sollten die USA in eine Rezession rutschen, dürfte diese angesichts der bisherigen wirtschaftlichen Resilienz eher moderat ausfallen. Dies ist insofern von Bedeutung, als Dividendenkürzungen weniger wahrscheinlich sind wie bisher angenommen. Daher richten wir unser Engagement in hochwertigen und nachhaltigen US-Dividendenzahlern wieder auf den breiteren US-Markt.

Die vergangenen Wochen haben gezeigt, wie schnell sich die Marktdynamik ändern kann. Deshalb erachten wir es als unverzichtbar, langfristig zu denken und ein breit diversifiziertes Portfolio aufzubauen, das sich auch in stürmischen Zeiten als robust erweist. Darauf gehen wir in unserem aktuellen „Hausmeinungs“-Blog-Beitrag zum Thema Portfoliodiversifizierung näher ein.

.png?width=400&resizemode=force)