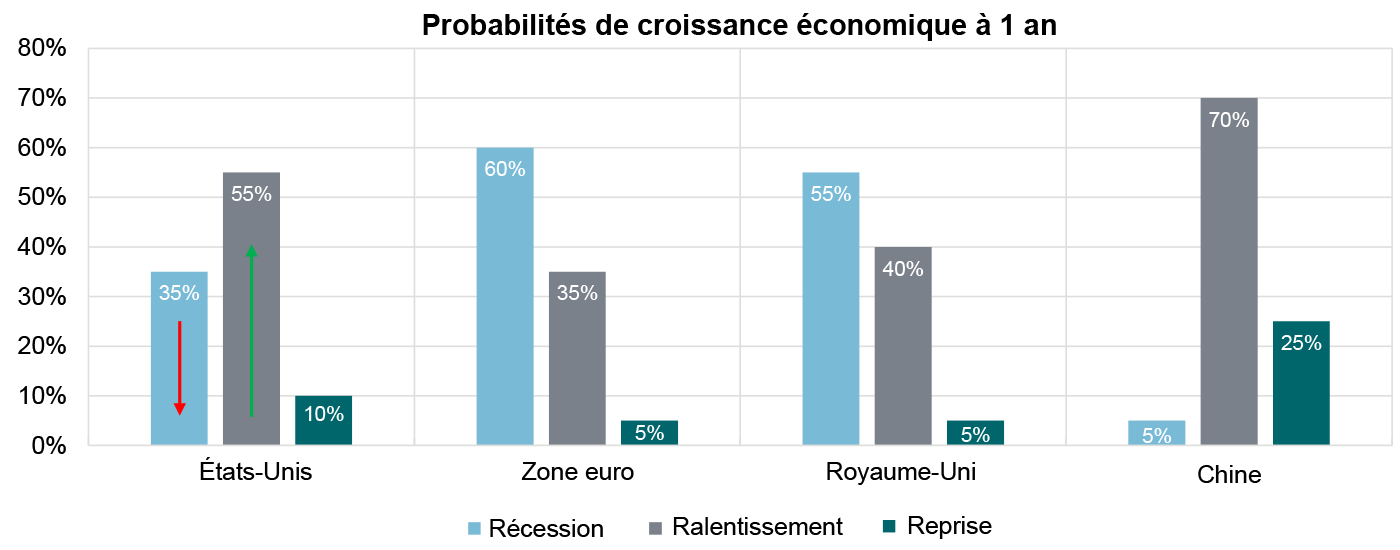

Dans nos perspectives d’investissement 2024 publiées en décembre dernier, je soulignais l'importance d'élaborer une stratégie d'investissement tenant compte des horizons de placement. Or, au cours des deux derniers mois, les perspectives de croissance à moyen terme ont évolué. En janvier, les États-Unis ont publié des chiffres de croissance pour 2023 supérieurs aux attentes, révélant une résilience de l'économie américaine que le marché n'avait pas anticipée.

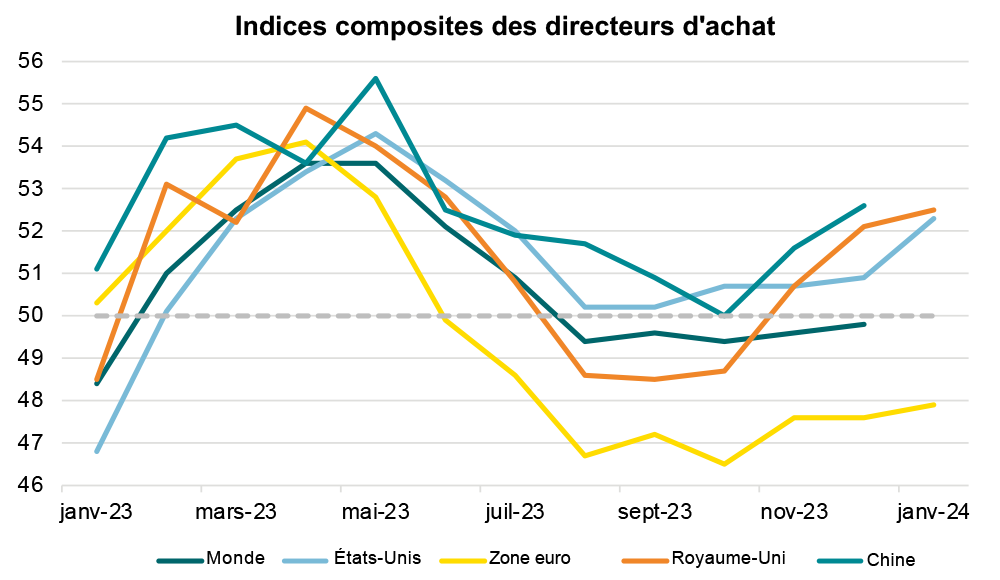

En outre, les indicateurs économiques avancés, tels que les indices des directeurs d'achat, sont eux aussi orientés à la hausse. Ces données suggèrent que les États-Unis sont désormais moins susceptibles d'entrer en récession, ou tout au moins en récession profonde. C'est pourquoi le Comité d'investissement et moi-même avons décidé de continuer à réduire le positionnement défensif de notre portefeuille, un processus amorcé en décembre.

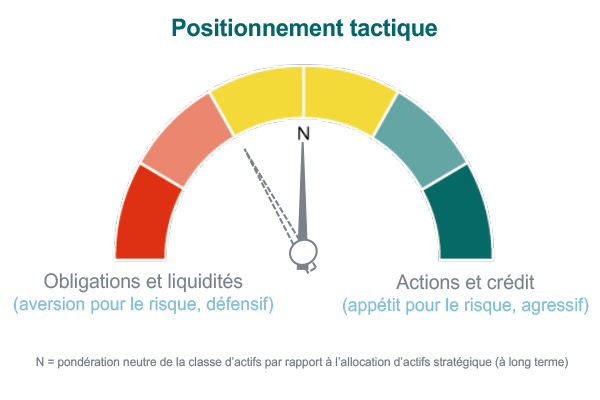

Depuis environ un an et demi, nous détenions dans nos portefeuilles moins d'actions et plus d'obligations par rapport à notre stratégie à long terme. À présent, nous ramenons les deux classes d'actifs à un niveau neutre, ce qui implique d'acquérir davantage d'actions et de vendre des obligations.

À court terme, les élections, les tensions géopolitiques, les niveaux d'endettement à l'échelle mondiale et les niveaux de valorisation des marchés sont autant de sujets de préoccupation du Comité d'investissement. Par conséquent, nous ne sommes pas prêts à plonger tête la première dans le grand bain des actions et restons sélectifs dans nos acquisitions. Nous avons opté pour les petites capitalisations mondiales (entreprises à faible capitalisation, qui tendent à se distinguer lorsque la croissance de l'économie et des bénéfices s'améliore et surprend à la hausse par rapport aux attentes). Leur valorisation est attrayante et elles sont désormais moins susceptibles d'être soumises à la pression des hausses de taux d'intérêt. Nous avons également acquis davantage d'actions américaines dans leur ensemble compte tenu de l'amélioration des perspectives de croissance et des baisses de taux qui se profilent à l'horizon, et nous avons vendu des titres à faible volatilité.

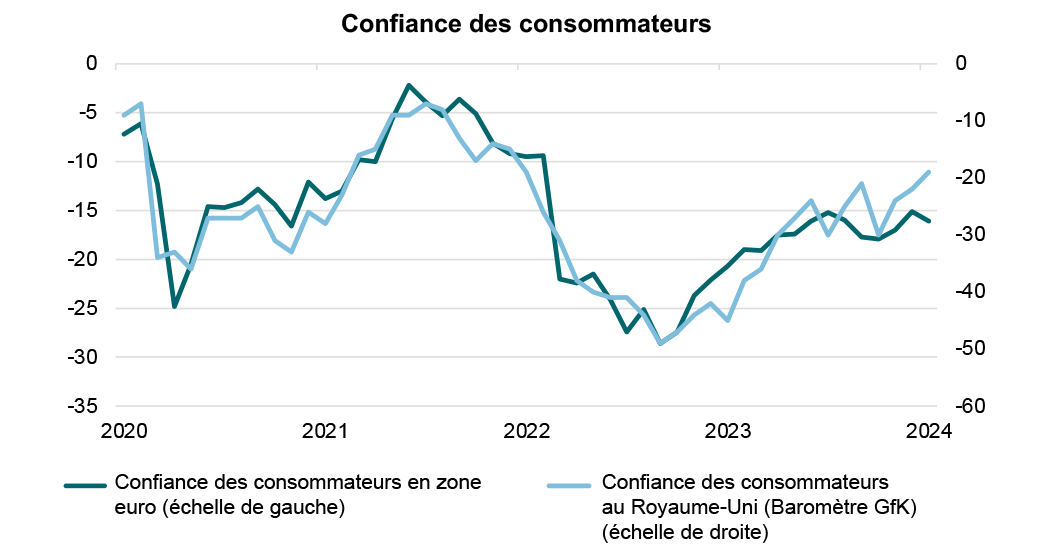

Contrairement aux États-Unis, la croissance de la zone euro continue de stagner ; elle ne se dégrade pas, mais aucun signe de reprise n'est encore perceptible. L'économie ne cesse d'alterner entre stagnation et légère contraction. En conséquence, nous continuons de détenir moins d'actions de la zone euro qu'à l'accoutumée. Celles que nous conservons relèvent essentiellement de secteurs défensifs, comme la santé, les biens de consommation courante et les services aux collectivités, qui sont généralement moins touchés par le ralentissement de la croissance.

Comme je l'ai indiqué précédemment, il nous fallait vendre certaines de nos obligations pour financer le relèvement de notre position en actions. Compte tenu de la hausse marquée des prix des obligations fin 2023, nous avons décidé de réaliser quelques bénéfices en allégeant légèrement notre portefeuille d'obligations américaines. De même, nous avons revu à la baisse notre allocation en obligations d'État de la zone euro (qui ont elles aussi bénéficié de solides performances à la fin de l'année dernière) au profit du marché des obligations européennes de qualité Investment Grade (IG).

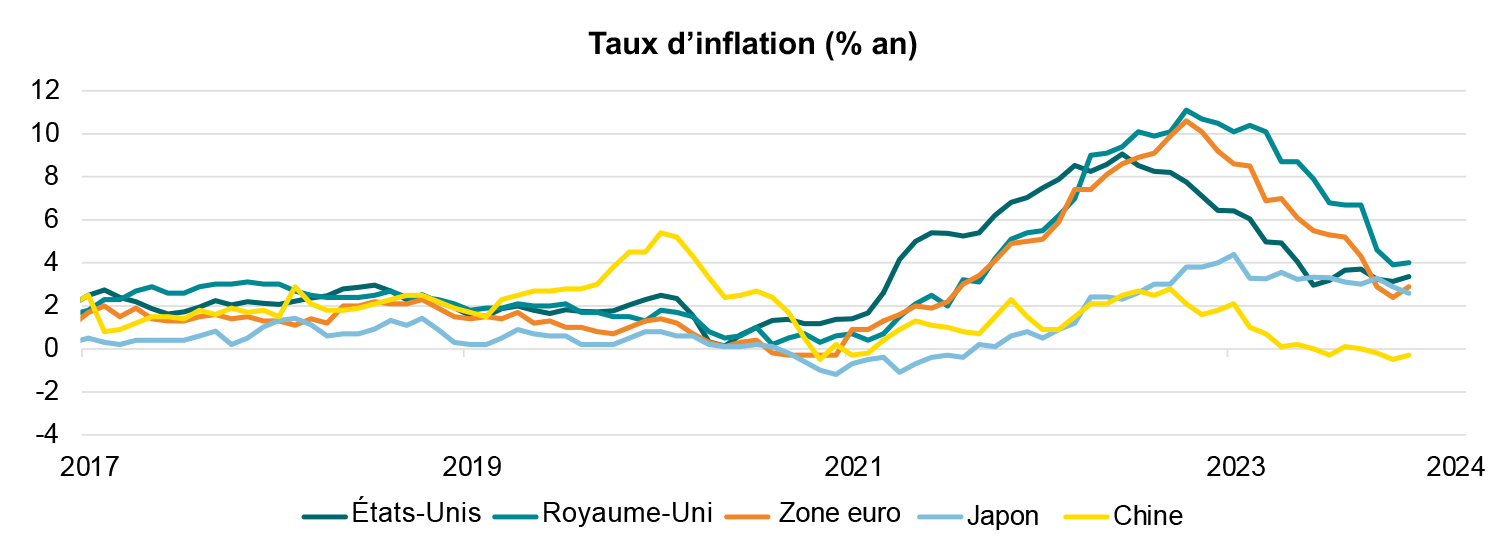

Compte tenu des perspectives de baisse des taux et du fait que les prix des obligations augmentent lorsque les taux (et les rendements) reculent, les obligations d'État pourraient être considérées comme un investissement attrayant et peu risqué, ce que nous faisions valoir dans nos Perspectives d'investissement pour 2024. Dans ce cas, pourquoi réduire à présent notre position en obligations d'État ? Ce sujet s’est inscrit au cœur des débats lors des réunions de notre Comité d'investissement tout au long du mois, et nous avons estimé que les prévisions concernant les obligations d'État étaient sans doute trop optimistes. Plus précisément, nous pensons que le marché des obligations d'État table sur un trop grand nombre de baisses de taux des banques centrales et sur un calendrier de baisses prématuré. Par conséquent, le rendement plus élevé que procurent les obligations européennes IG par rapport aux obligations d'État européennes est appréciable, notamment au regard de leurs valorisations attrayantes par rapport à leur propre évolution passée et aux obligations IG américaines. Comme auparavant, nous conservons une exposition limitée aux obligations plus risquées.

.png?width=400&resizemode=force)